- 专栏名称:绵羊国一只鱼

- 作者: Jane Yu

- 简介: Jane Yu,扎根新西兰18年,注册会计师,注册金融顾问,贷款经纪。公众号新西兰YAO乐居,无论贷款,房产,税务,理财,“有证”人将带给您最靠谱的知识和咨讯,更有新西兰美食美酒不定期亲测报告,Work & Life必须平衡起来!

最近Break-refix or refinance的人真不少,很多人发现了,break cost有时候比能节省的利息少,这是为什么呢?银行到底是怎么计算break cost呢?

我为此转发一篇隔壁澳洲同行的文章,介绍了几种比较常见的break cost计算方法。

注意,两国各个银行的计算方法不一样,具体到每个个案也会不同,所以本文仅供参考。

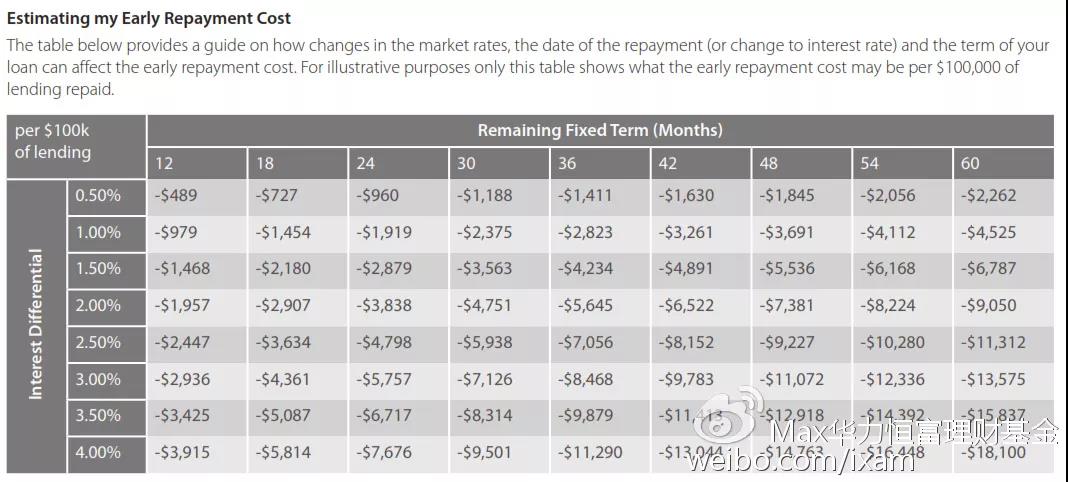

1. ANZ

由上图我们可以看出ANZ计算实际的break cost是根据固定还剩的期限,固定和当前利率差以及贷款额度一同来决定的。

举个例子客户贷款50万固定三年利率4.99%还剩一年的时间,当年利率4.49%,那么计算break cost 公式如下:$500,000/$100,000 x $489 (0.5% & 12m 查表) = $2,445

2. CBA

计算方法是用现在的loan balance x 剩下fixed term 年限 x wholesale market swap rates在fix和break时的差,之后算出来现在的PV (present value)。

比如30万的home loan,固定5年那时候的wholesale market swap rate 6.39%,现在还剩3年的term,决定break掉换成浮动利率,这时候的wholesale market swap rate 3.73%,差距是2.66%,计算$300,000 x 2.66% x 3 = $23,940, PV=$22,126.89, PV calculator (http://www.investopedia.com/calculator/pvcal.aspx)

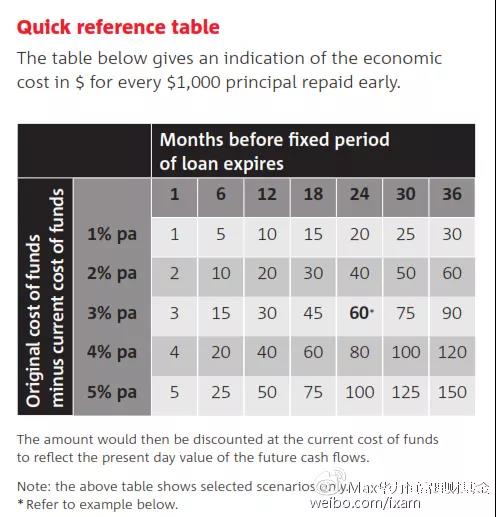

3. NAB

举例,客户固定3年的贷款只换利息,$250,000, 资金成本7%,过了12个月客户由于个人原因选择break 现在的fixed loan,这个时候资金成本4%。Break cost 计算查表 60 系数, 250 ($250,000/$1,000) x $60 = $15,000。

然后按照4%的资金成本算出来PV $14,400。

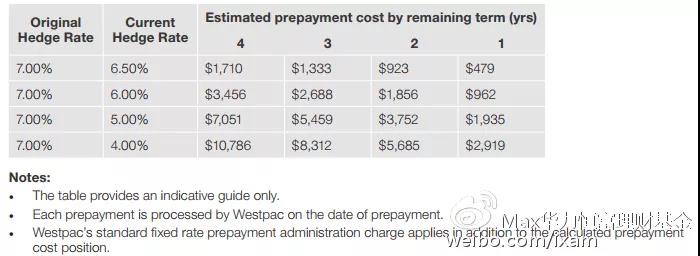

4. Westpac

Prepayment Cost = Loan amount prepaid * (Interest Rate Differential) * Remaining Term

举个例子, 客户希望付清现有home loan balance $100,000 距离到期还有2年的时间,固定期hedge rate 是7%,目前wholesale rates降低到6%,利息差是1%,大概的break cost=$100,000 x 1% x 2 years = $2,000, 另外考虑PV查表大概是$1,856.

5. 其他银行

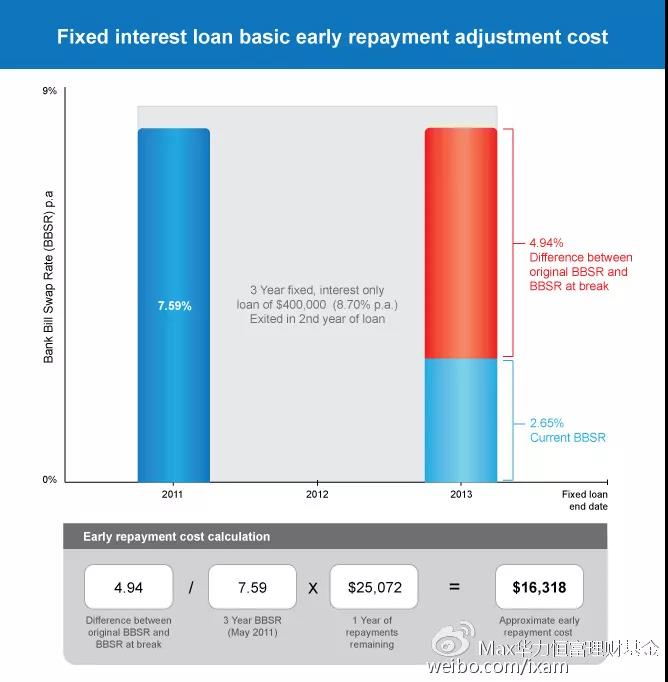

其他银行差不多的计算方式也都跟上诉四大大同小异,要考虑的因素贷款额度,还剩的时间,funding cost的差,在你决定break fixed loan的时候,一个很重要的概念和rate BBSR (Bank Bill Swap Rate)或者 BBSW 去计算break cost。

当前的BBSRs可以在 澳洲金融市场联合会的主页上找到。(http://www.afma.com.au/)

6. 结论

那介绍了这么多break cost的计算,其实大同小异,无非是银行的funding cost需要break cost来cover。那么再多考虑break fixed home loan的好处在哪里?或者说什么时候才考虑break 一个固定的贷款?需要考量的方向有哪些?

(1)当可预见性的利率下调区间;

(2)可以有一个更好的fix rate,refix之后计算成本是否划算;

(3)purchase + refinance的时候考虑loan structure,有效结合一起考虑可能更好的节税

(4)现金流的风险-固定转成浮动之后现金流可能是不可控不可预知的因为浮动利率可能经常变动

作者:Max华力恒富

转载自CNPG Accounting and Finance Australia

版权声明

1. 本文系新西兰天维网【天维伙伴】频道稿件,未经原作者授权,不得转载。

2. 文章内容纯属作者个人观点,不代表平台观点。

3. 作者在本网站上发布的内容仅供参考。

4. 作者发表在本频道的原创文章、评论、图片等内容的版权均归作者本人或标注来源所有。

5. 所有天维伙伴签约专栏作者与天维网的合作,除非有特别说明,否则仅限于“内容授权”合作。